การเกษียณอายุคือช่วงเวลาแห่งอิสระที่เราจะได้พักผ่อนและใช้ชีวิตในแบบที่ต้องการหลังจากทำงานหนักมาทั้งชีวิต เพื่อให้การเกษียณเป็นไปอย่างมีความสุขและปราศจากความกังวลเรื่องการเงิน ประกันเกษียณ คือเครื่องมือสำคัญที่จะช่วยให้คุณบรรลุเป้าหมายนั้นได้ วันนี้เราจะมาเจาะลึกถึงความสำคัญของ แผนบำนาญ และทำไมคุณถึงควรพิจารณาเรื่องนี้ตั้งแต่วันนี้

ทำไมการวางแผนเกษียณจึงสำคัญยิ่งกว่าที่คิด?

หลายคนอาจคิดว่าการเกษียณเป็นเรื่องไกลตัว หรือมีเงินเก็บเพียงพอแล้ว แต่ในความเป็นจริง การวางแผนเกษียณที่ดีต้องคำนึงถึงปัจจัยหลายอย่าง ไม่ว่าจะเป็น ค่าครองชีพที่เพิ่มขึ้น ภาวะเงินเฟ้อ และ ค่าใช้จ่ายด้านสุขภาพ ที่อาจสูงขึ้นตามอายุ การมีแผนบำนาญจึงเข้ามามีบทบาทสำคัญในการช่วยให้คุณ:

- มีรายได้สม่ำเสมอในวัยพักผ่อน: ผลิตภัณฑ์เพื่อวัยเกษียณประเภทนี้จะจ่ายเงินให้คุณอย่างต่อเนื่องตามระยะเวลาที่กำหนด ช่วยให้คุณมีกระแสเงินสดใช้จ่ายในแต่ละเดือน ไม่ต้องกังวลว่าเงินเก็บจะหมดลง

- ลดภาระทางการเงินของคนในครอบครัว: หากเกิดเหตุไม่คาดฝัน กรมธรรม์บำนาญบางประเภทจะมีผลประโยชน์กรณีเสียชีวิต ซึ่งจะช่วยแบ่งเบาภาระทางการเงินของครอบครัว

- ได้รับสิทธิประโยชน์ทางภาษี: เบี้ยประกันชีวิตแบบบำนาญสามารถนำไปลดหย่อนภาษีได้ตามที่กรมสรรพากรกำหนด ซึ่งเป็นข้อดีที่ช่วยให้คุณประหยัดเงินได้อีกทางหนึ่ง

- สร้างวินัยในการออมระยะยาว: การจ่ายเบี้ยอย่างสม่ำเสมอ เป็นการบังคับตัวเองให้มีวินัยในการออมเงิน เพื่ออนาคตที่มั่นคง

- ลดความเสี่ยงด้านการลงทุน: สำหรับผู้ที่ไม่ต้องการแบกรับความเสี่ยงจากการลงทุนในตลาดหุ้น การออมผ่านประกันชีวิตเพื่อบำนาญเป็นทางเลือกที่ปลอดภัยกว่า เพราะคุณจะได้รับผลตอบแทนที่แน่นอนตามที่ระบุในกรมธรรม์

บทความเพิ่มเติม : AIA Annuity Fix ประกันชีวิตแบบบำนาญ เกษียณสบายใจ ไร้กังวล

ใครบ้างที่ควรมีแผนบำนาญเพื่ออนาคต?

แผนบำนาญเหมาะสำหรับทุกคนที่ต้องการวางแผนอนาคตทางการเงินที่ดี โดยเฉพาะอย่างยิ่ง

- ผู้ที่ต้องการมีรายได้ประจำหลังการทำงาน: ไม่ว่าคุณจะเป็นพนักงานประจำ ฟรีแลนซ์ หรือเจ้าของธุรกิจ หากต้องการความมั่นคงทางการเงินในวัยเกษียณ แผนการเงินนี้คือคำตอบ

- ผู้ที่ต้องการสร้างวินัยในการเก็บเงิน: หากคุณเป็นคนหนึ่งที่เก็บเงินได้ยาก การทำประกันเพื่อการเกษียณจะช่วยให้คุณมีเป้าหมายในการออมที่ชัดเจน

- ผู้ที่ต้องการลดหย่อนภาษี: ผลิตภัณฑ์เพื่อการเกษียณเป็นอีกหนึ่งช่องทางในการลดหย่อนภาษีที่หลายคนมองข้าม

- ผู้ที่ต้องการความคุ้มครองชีวิตและรายได้: กรมธรรม์บำนาญหลายรูปแบบมาพร้อมความคุ้มครองชีวิตเพิ่มเติม ทำให้คุณอุ่นใจได้ในทุกสถานการณ์

บทความเพิ่มเติม : AIA Annuity Sure เกษียณแบบชิลๆ รับเงินบำนาญแบบชัวร์

หลังเกษียณควรมีเงินใช้เท่าไร?

นี่คือคำถามสำคัญที่หลายคนสงสัย และไม่มีคำตอบที่ตายตัวสำหรับทุกคน เพราะจำนวนเงินที่ต้องการใช้หลังเกษียณขึ้นอยู่กับปัจจัยส่วนบุคคลหลายอย่าง เช่น

- ไลฟ์สไตล์ที่ต้องการ: คุณอยากใช้ชีวิตเรียบง่าย หรือเดินทางท่องเที่ยวบ่อยๆ? ค่าใช้จ่ายจะแตกต่างกันมาก

- ค่าครองชีพในพื้นที่: การใช้ชีวิตในเมืองใหญ่ย่อมมีค่าใช้จ่ายสูงกว่าในต่างจังหวัด

- ภาวะเงินเฟ้อ: เงิน 1 ล้านบาทในวันนี้ มีอำนาจซื้อไม่เท่ากับเงิน 1 ล้านบาทในอีก 20-30 ปีข้างหน้า

- ค่าใช้จ่ายด้านสุขภาพ: เมื่ออายุมากขึ้น แนวโน้มค่าใช้จ่ายในการดูแลสุขภาพก็สูงขึ้นตามไปด้วย

หลักการประมาณการเบื้องต้น

ผู้เชี่ยวชาญทางการเงินมักแนะนำให้ประมาณการว่าหลังเกษียณ คุณควรมีเงินใช้ประมาณ 70-80% ของรายจ่ายเฉลี่ยที่คุณใช้ในปัจจุบัน หรืออาจจะสูงถึง 100% หากคุณวางแผนที่จะใช้ชีวิตอย่างเต็มที่ ตัวอย่างเช่น หากปัจจุบันคุณมีค่าใช้จ่ายต่อเดือน 30,000 บาท คุณอาจต้องการเงินใช้จ่ายหลังเกษียณประมาณ 21,000 – 24,000 บาทต่อเดือน (ไม่รวมเงินเฟ้อและค่ารักษาพยาบาลที่อาจสูงขึ้น)

วิธีคำนวณง่ายๆ

- ประเมินค่าใช้จ่ายต่อเดือนหลังเกษียณที่คุณต้องการ: ลองคิดถึงค่าอาหาร ค่าเดินทาง ค่าบิลต่างๆ ค่าสันทนาการ ค่ารักษาพยาบาล (ที่อาจไม่ได้ครอบคลุมทั้งหมดโดยสวัสดิการภาครัฐหรือประกันอื่น)

- คูณด้วย 12 เดือน: เพื่อให้ได้ค่าใช้จ่ายต่อปี

- คูณด้วยจำนวนปีที่คาดว่าจะเกษียณแล้วมีชีวิตอยู่: สมมติว่าเกษียณอายุ 60 ปี และคาดว่าจะอยู่ถึง 85 ปี คือ 25 ปี คุณก็เอาค่าใช้จ่ายต่อปี x 25

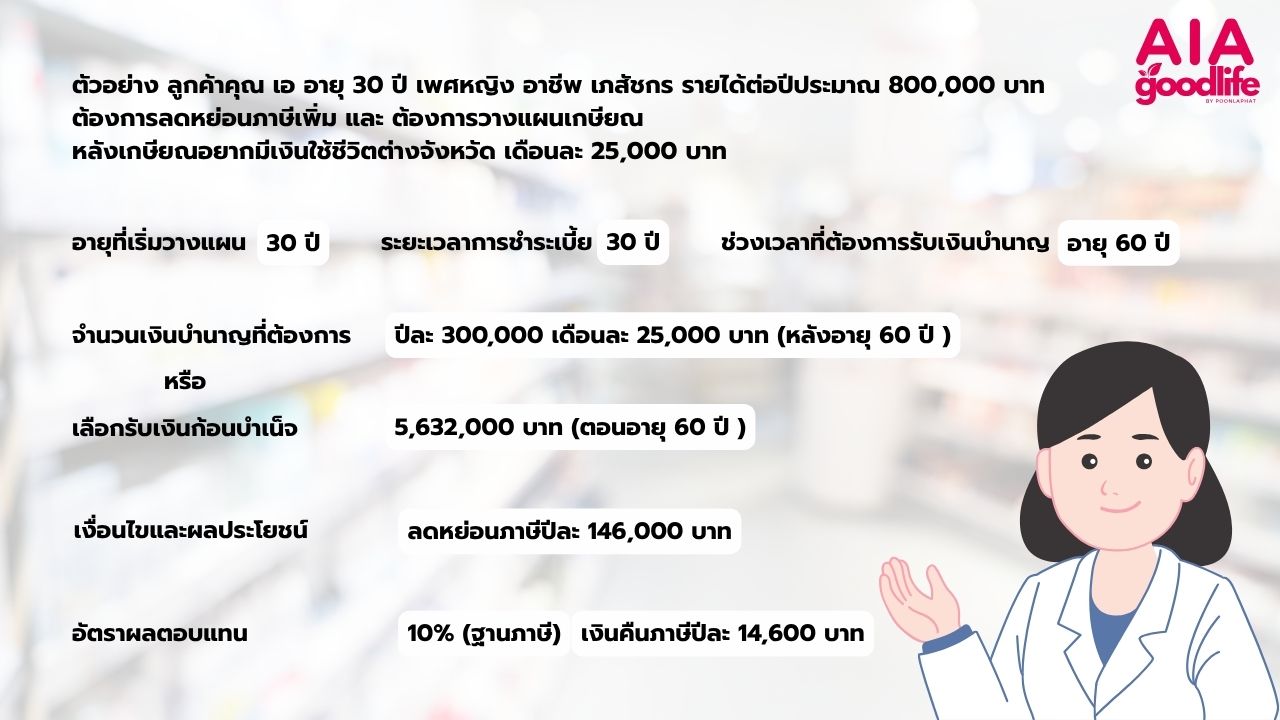

ตัวอย่าง: หากต้องการใช้เดือนละ 25,000 บาท (25,000×12 เดือน=300,000 บาท/ปี) และคาดว่าจะใช้ชีวิตหลังเกษียณ 25 ปี (300,000×25 ปี=7,500,000 บาท) นี่คือจำนวนเงินคร่าวๆ ที่คุณควรมี (ยังไม่รวมเงินเฟ้อและค่ารักษาพยาบาลที่อาจเพิ่มขึ้นมาก)

การทำความเข้าใจจำนวนเงินที่ต้องการจะช่วยให้คุณกำหนดเป้าหมายในการออมและการลงทุน รวมถึงการเลือก ประกันเกษียณ ที่สามารถให้ผลตอบแทนหรือเงินบำนาญได้ตามที่คุณคาดหวัง

บทความอื่นๆเพิ่มเติม : วางแผนเกษียณควรเตรียมเงินเท่าไร

เคล็ดลับเลือกประกันบำนาญที่ใช่สำหรับคุณ

การเลือก ประกันบำนาญ ที่เหมาะสมกับคุณนั้นมีหลายปัจจัยที่ต้องพิจารณา เพื่อให้ได้แบบประกันที่ตรงกับความต้องการและเป้าหมายของคุณมากที่สุด:

- อายุที่เริ่มวางแผน: ยิ่งเริ่มต้นเร็ว ยิ่งได้เปรียบ เพราะเบี้ยประกันจะถูกลง และมีระยะเวลาในการสะสมเงินนานขึ้น

- ระยะเวลาการชำระเบี้ย: มีตั้งแต่ระยะสั้นไปจนถึงระยะยาว ขึ้นอยู่กับความสามารถในการจ่ายเบี้ยของคุณ

- ช่วงเวลาที่ต้องการรับเงินบำนาญ: คุณสามารถเลือกระยะเวลาที่จะเริ่มรับเงินได้ เช่น ตั้งแต่อายุ 55, 60 หรือ 65 ปี

- จำนวนเงินบำนาญที่ต้องการ: ประเมินค่าใช้จ่ายหลังเกษียณเพื่อกำหนดจำนวนเงินที่ต้องการได้รับ

- เงื่อนไขและผลประโยชน์: ศึกษาเงื่อนไขการจ่ายเงิน ผลประโยชน์กรณีเสียชีวิต หรือกรณีทุพพลภาพ

- อัตราผลตอบแทน: เปรียบเทียบอัตราผลตอบแทนที่บริษัทประกันเสนอ

- ความน่าเชื่อถือของบริษัทประกัน: เลือกบริษัทประกันที่มีความมั่นคงทางการเงินและมีชื่อเสียง

เริ่มวางแผนเพื่อชีวิตเกษียณที่สมบูรณ์แบบตั้งแต่วันนี้

การเกษียณไม่ควรเป็นเรื่องที่น่ากังวล แต่ควรเป็นช่วงเวลาที่คุณได้ใช้ชีวิตอย่างเต็มที่ การวางแผนเกษียณที่ดีด้วย ประกันเกษียณ จะช่วยให้คุณบรรลุเป้าหมายทางการเงินและมีอิสระในการใช้ชีวิตหลังเกษียณได้อย่างสบายใจ หากคุณกำลังพิจารณาเรื่องนี้อยู่ การปรึกษาผู้เชี่ยวชาญด้านการเงินจะช่วยให้คุณได้รับข้อมูลที่ครบถ้วนและเหมาะสมกับสถานการณ์ของคุณมากที่สุด